.jpg)

税延养老保险试点不达预期,业务总体规模小,政策吸引力不足,但各种迹象表明,2021年这项试点仍有望砥砺前行。此前,银保监会相关负责人表示,下一步,将积极协调财政部、税务总局等相关部门,完善税延保险试点政策,扩大试点地区范围。

政策出台前调研10年,20多家保险公司参与,三地同时试点,运行以来热度虽高,但“叫好不叫座”,税延养老保险的销售情况与市场预期存在较大差距。一些试点地区的税延养老保险保费收入才20几万元,甚至出现大部分保单内部员工购买的情况。揭开试点“成绩单”,这份暗淡的业绩让曾经抱有美好预期的业界人士“大跌眼镜”。

2018年4月,财政部等部门发布《关于开展个人税收递延型商业养老保险试点的通知》,决定自2018年5月1日起,在上海市、福建省(含厦门市)和苏州工业园区(以下简称“三地”)实施税延养老保险试点,试点期限暂定一年。如今,距离试点结束已经过去两年多,由于效果低于预期,未来何时推进,政策将做哪些调整触发关注。

跌出市场预期

所谓税延养老保险,是把现在用来交税的钱用来购买养老保险,退休后领钱的时候再交税。税延养老保险面向缴纳个人所得税的社会公众,公众投保该商业养老年金保险,缴纳的保险费允许税前列支,养老金积累阶段免税,领取养老金时再相应缴纳。

以“减税促养老”是国际上的成熟做法。个税递延型商业养老保险作为第三支柱商业养老保险的一种主要形式,发端于欧美国家,典型的有美国的“个人退休账户IRAs”,即人们退休前,定期投资一部分钱进入该账户,缴费和资金收益都可减免税,退休后便能从中领取养老金。

在我国,税延养老保险推出之际受到市场高度热捧,甚至有专业机构曾经测算,这一业务可为保险市场每年带来近8000亿元的保费收入。“这个市场一度被认为是蓝海市场,公司也做了充分的准备,并没有预料会是现在的结果。”一位经营该项业务的保险公司资深人士对《金融时报》记者说。

数据显示,截至今年4月底,共有23家保险公司参与个人税收递延型商业养老保险试点,其中19家公司出单,累计实现保费收入3亿元,参保人数4.76万人。相对来说,今年一季度,商业养老年金保险保费收入达325亿元,期末有效承保6758万人次,积累了超过5320亿元的保险责任准备金。两相对比,差距显著。

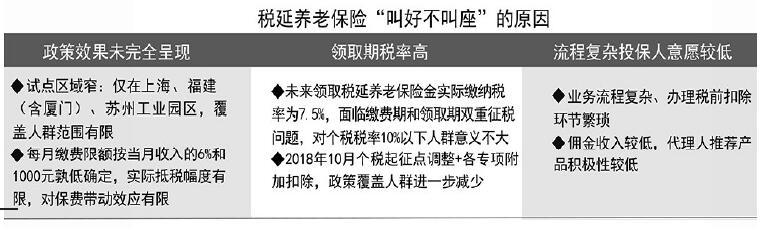

对此,业内专家认为,税延养老保险政策效果未完全呈现、政策优惠覆盖面窄、税收优惠额度低是税延养老保险“遇冷”的主要原因,而宣传力度小、产品种类少、购买限制多、购买意愿低等问题也亟待破局

试点扩容呼声渐高

尽管税延养老保险试点不达预期,业务总体规模小,政策吸引力不足,但各种迹象表明,2021年这项试点仍有望砥砺前行。此前,银保监会相关负责人表示,下一步,将积极协调财政部、税务总局等相关部门,完善税延保险试点政策,扩大试点地区范围。

据《金融时报》记者了解,有关部门考虑进一步推进税延养老试点,与我国当前人口老龄化速度加快,但社会养老保障体系不平衡密切相关。当前,我国正面临着人口快速老龄化的冲击,截至2019年底全国60岁以上的老年人口2.54亿人,占全国人口的18.1%,而全国65周岁以上的老年人口1.76亿人,占全国人口的12.6%,人均预期寿命达到77岁。老年人口数量多、老龄化速度快、人均寿命不断延长,加之我国仍处于发展中阶段,人均国内生产总值(GDP)、工资收入、财富积累与发达国家相比还有很大差距。

一端是“未富先老”的社会特征明显,另一端,我国养老保险的社会保障体系可及性方面还有不足,对养老安排的充足性、持续性提出了更高要求。推进第三支柱建设,成为政策层面的主要发力点。银保监会牵头制定的《关于促进社会服务领域商业保险发展的意见》明确,积极发展多样化的商业养老年金保险、个人账户式商业养老保险;完善个人税收递延型商业养老保险政策,支持养老保险第三支柱发展。拓宽商业养老保险资金运用范围,实现长期保值增值等。

在今年两会期间,已有多位代表委员建议加速推进养老金第三支柱建设,而税延养老保险试点是第三支柱的有益探索和积极尝试。全国政协委员、原保监会副主席周延礼建议,尽快完善税延商业养老保险试点政策,包括扩大试点范围,提升个人缴费额度等;进一步提高税收优惠力度,简化涉税流程。

今年5月,作为试点地区的代表,上海银保监局局长韩沂表示,税延养老试点政策已到期,为及时回应社会关切,应尽早出台新的税延养老保险试点政策,或延长原政策的试点期限,保障政策的延续性和有效性。另一方面,为降低政策推进难度,可考虑先行开展税延养老保险试点的地区扩面工作,使更多居民享受税收优惠政策。

“引进来”与“本土化”

值得注意的是,税延养老保险并非我国首创。美国、英国、加拿大等国的税收优惠型养老保险制度发达。特别是美国,是利用税收优惠激励政策推动第三支柱养老保险发展较为成功的国家。据统计,税收优惠比例每提高1%就可使参加保险的人数增长3.52%。在税收优惠推动下,美国的“DC计划”等成为40多年来美国养老金资产持续增长的主要来源。

税延养老保险有成功的国际经验在先,在我国却无法取得实质性进展。国外成熟的做法,引入中国“水土不服”,症结在哪里?进一步推进要解决怎样的问题?

中国社科院保险与经济发展研究中心副主任王向楠在接受《金融时报》记者采访时表示,导致现阶段税延养老保险吸引力不足有两大制约因素:一是投保流程复杂;二是税优优惠幅度有限。流程复杂增加了投保成本,让不少潜在消费者因惰性而不投保,也影响了一些团体推广的积极性,建议简化程序,便利操作。

按照相关政策规定,购买税延养老保险所缴纳的保费允许税前列支,使应缴纳的个人所得税相应降低,扣除限额按当月工资薪金、连续性劳务报酬收入的6%和1000元中较低的数额来确定;养老金积累阶段免税,退休后领取养老金时再行缴税。从税率来看,税延养老保险投保人在领取养老金时,25%的部分可免税,75%的部分按10%税率纳税,相当于7.5%的总税率。

“相比于第三支柱发展好的国家,我国税收优惠幅度较小,对撬动养老险的作用小。发展养老保险对缓释财政养老负担、稳定劳动市场、促进长期机构资金供给具有重要意义,所以从系统和动态的角度考虑,并参考国际有益经验,建议加强税收优惠。”王向楠说。

中国人民大学人力资源开发与管理研究中心研究员李刚对《金融时报》记者指出,税延养老保险在政策上借鉴了欧美国家的成功经验,但国内试点的结果却出现“水土不服”。乐观的判断是:市场还是有的,问题在于目前的税延养老险抵扣限额低,造成吸引力不足。但也许事情并非这么简单,我国虽然借鉴了外国的成功做法,却借鉴不了这些做法的运行环境,税延养老保险进入中国,更要与我国的国情相结合。

为此,李刚表示,购买养老保险不同于购买其它险种,必须考虑多年后的通胀因素,中国则往往比欧美国家更频繁地依赖增加货币流动性刺激经济。国内的社会养老保险之所以能够起到打底的作用,是因为政府出于保障考虑,养老金发放数额是基于个人缴费金额和当年当地的物价水平。商业养老保险出于盈利目的,养老金发放数额大都基于个人缴费金额和保险公司的投资收益率,对通胀的抵抗力要弱得多。

“税延养老保险的发展能够补充基本养老保险和企业年金的不足,缓解日益突出的老龄化问题,而且能够增加居民选择,提高养老金替代率,满足个人多层次的养老需求。但要想让税延养老保险得到社会广泛认可,真正起到‘第三支柱’的作用,恐怕并非增加试点覆盖面或者增加税收优惠幅度便能实现,还需要优化政策。现在的养老保险模式主要靠第一支柱支撑,是政府‘兜底’,只是基础养老金水平,与退休前的工资收入有很大‘落差’。要弥补此‘落差’,需第二支柱和第三支柱共同发力。”李刚说。