.jpg)

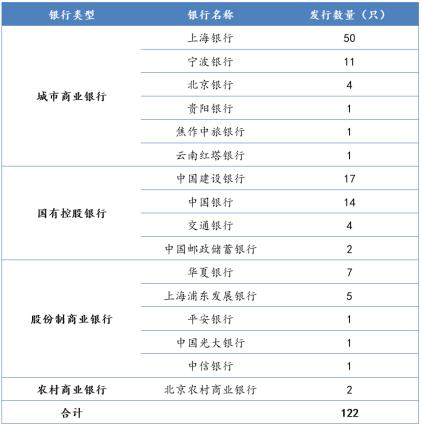

养老金融正成为各家资管机构争夺的新风口。普益标准最新发布的统计数据显示,2019年仅有6家银行发行了共计152只养老理财产品。今年截至7月8日,已有16家银行共发行了122只产品。其中,城商行的发行数量依旧占大头,达68只;国有大行的35只产品均由理财子公司发行。

对比普通的银行理财产品,养老型理财产品具有两个明显的特征:产品投资期限整体偏长,且产品风险等级整体偏低。2019年发行的152只养老型理财产品的平均投资期限超过1年,达428天,而普通理财产品的平均投资期限仅为185天。

从产品风险等级分布来看,养老型理财产品以一级产品为主,一级产品占比近七成,二级产品占比近三成,三级产品占比不足3%。而普通理财产品以二级产品为主,二级产品占比超七成,一级产品占比不足两成。养老型理财产品的这两个特征是由养老客户长期性和安全性的投资需求决定的。

以某城商行的养老系列理财产品为例,该产品主要有4个月和12个月期限,5万元起售,类型为固定收益类,每周滚动发行,发售对象为50周岁以上个人客户。

随着人口老龄化的日益严峻,依靠政府财政的养老产业第一支柱逐渐力不从心,第二支柱和第三支柱力量的亟待发挥。未来,对养老产品的需求会日益增强,各方机构也会加紧布局,而有着一站式养老特征的目标日期型策略也将受到更多关注。

当前我国的养老体系包括三大支柱,长期以来由政府主导的第一支柱一直占据着我国养老产业的主导地位,而第二支柱和第三支柱则发展滞后,即第一支柱基本养老保险一支独大,财政负担较为沉重,而第二支柱的企业年金则规模较小,覆盖面狭窄,职业年金也才刚刚起步,第三支柱的个人养老金市场则基本处于空白,仍在探索,而海外发达市场中,养老体系中的第二和第三支柱占比则非常高。

为解决养老结构的不合理问题,近年来国家政策层面开始频频发力,银保监会、证监会等监管机构在2018年都发布了相关政策,如针对商业保险的《个人税收递延型商业养老保险资金运用管理暂行办法》,对养老保险产品的各个层面约束都做了规范化说明;针对公募基金层面的《养老目标证券投资基金指引(试行)》,则开启了对养老产业第三支柱的布局。

华宝证券分析师张青表示,商业银行养老理财产品起步相对较晚,投资期限一般为一个季度、半年、1年、3年,主要投资于高流动性、短期固定收益类金融产品,产品类型多采用固定收益型,与市场上大多数理财产品之间存在同质化问题。

鉴于养老市场未来的发展空间广阔,新近成立的银行理财子公司在产品布局规划上,多数表示会把养老产品作为一个重要布局。如中银理财在开业仪式上,就提出要推出“稳富”系列产品,致力于为养老客群提供长期投资、策略稳健的理财产品,以金融力量落实国家养老服务发展部署。招银理财已推出两款养老型产品,尤其是其第二款养老产品——“招睿颐养五年封闭1号”仅开售半天就宣布募集完成,募集资金达到10亿元上限。

2020年2月19日,光大理财推出了首款公募理财产品“阳光金养老1号”,该产品定位于居民养老,投资策略上采用固收+策略,业绩比较基准设定为4.70%-6.10%。此外,阳光金养老1号”在产品设计上还引入了流动性安排,即“产品成立满两年后,每年将向投资者返还25%的份额”,以用于满足投资者支付生活费用、医养费用、旅游费用等日常开销的需求,从而实现长期投资目标下的短期流动性安排。

广发银行在养老上的布局较早,2016年便面向50岁以上的中老年客户推出了普惠金融养老产品“自在卡”,已为超过50万中老年客户提供了优质的金融服务,也为广发银行在中老年客户的服务领域积累了丰富的经验。

张青表示,对于银行系养老产品,其优势在于:

一是非标投资,银行在非标投资领域的投资经验丰富,可以借助与对公企业的长期限黏性,挖掘更好的非标投资品种,增厚收益来源;

二是银行客户资源丰富,发行渠道优势明显,并可以以账户为基础,更好了解客户,通过大类资产配置,从而实现投资者的期限从短期向中长期和长期的递延,重构中国养老体系的顶层架构。